こんにちはタニイチです。

この記事ではブリヂストン(5108)について分析していきたいと思います。

ブリヂストンはタイヤ業界でNo.1のシェアを持っています。

それでは詳しく見ていきましょう!

目次

ブリヂストン(5108)の事業内容

事業内訳

ブリヂストンのセグメントはタイヤ事業と多角化事業の2つに分かれていますが、売上高ベースで8割以上がタイヤ事業が占めています。

よってブリヂストンの株価を予測する上ではタイヤ部門が重要です。

ブリヂストンは自動車のタイヤだけでなく、飛行機のタイヤや鉱山機械で使われる超大型のタイヤまで様々なタイヤを作っています。

自動車用のタイヤについて

自動車のタイヤは新車に搭載する新車用タイヤと、消費者がディーラーや、カーショップで自分で購入する補修用タイヤに2分されます。

一般的に新車用タイヤは、自動車メーカーに採用されると販売量は稼げますが、買い手である自動車メーカーの力が強いので、利益率は高くありません。

また、景気が悪くなると自動車のような高価格商品は販売が急激に落ち込むため、タイヤの販売も大きく落ち込みます。

一方で、補修用タイヤは新車用タイヤに比べ買い手の力が強くないためメーカー側に価格決定権があり、利益率を高く設定できます。

また、新車の販売が急減したとしても既に稼働している自動車のタイヤの交換需要は無くならないので、景気低迷時でも販売を下支えしてくれます。

日本や北米といった先進国では、すでに稼働している自動車の台数が多いことから、補修用タイヤの市場規模のほうが大きいです。

農機・建機・飛行機用のタイヤなどについて

農機や建機などで使われているタイヤは、過酷な作業環境で使われるため、高性能を求められます。

そのため自動車用のタイヤと比べ、コモディティ化が進んでおらず利益率が高いです。

特に鉱山機械に使用される、超大型のタイヤは、ブリジストンとミシュランの2社しかつくれない寡占市場であり、利益率が非常に高いことで有名です。

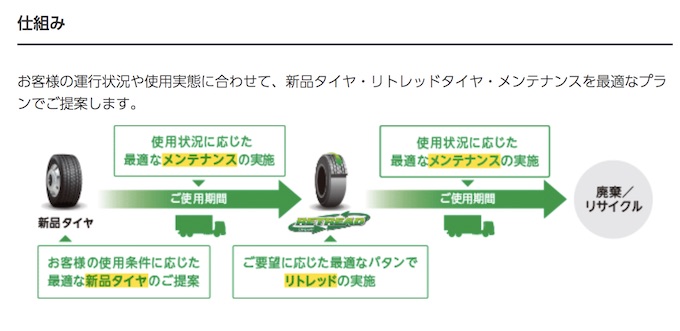

メンテナンスソリューション事業について

ブリヂストンはタイヤのコモディテイ化(=低価格化)に対抗するために、高付加価値なサービスを提供する戦略を取っています。

その足がかりとして2007年にM &Aで米国リトレッド事業最大手のバンダグ社を取得しています。

リトレッドとは一次寿命が終了したタイヤのトレッドゴム(路面と接する部分のゴム)の表面を削り、その上に新しいゴムを貼り付け、再利用する技術です。

ブリヂストンは自社の高品質なタイヤとリトレッド事業を組み合わせたトータルサービスのパッケージを提供することで、価格競争からの脱出に成功しました。

具体例として、運送会社に提供しているタイヤソリューションがあります。

運送会社にとって、タイヤのメンテナンスを行う整備要員を抱えることは負担になりますし、自社で最適なタイヤ運用を行うことは難しいです。

そこでブリジストンがタイヤの使用状況に合わせたメンテナンスを一括受託することで顧客の課題解決ができます。

ここで活躍するのが前述のリトレッドです。ただメンテナンスを受託するだけでなく新品タイヤを適切なタイミングでリトレッドを行いながら活用することで、タイヤの寿命が伸ばすことができます。

つまりタイヤのライフサイクルコストの最適化を行うことできます。

顧客は優れたサービスを効率的に受益できる一方で、ブリジストンはサービス収益もあげながら顧客を囲い込むことができるWin-Winな仕組みであるといえます。

多くのメーカーがものを売るだけでなく、サービスで顧客の囲い込みや収益を上げる方法を模索していますが、ブリヂストンは成功体験を積み上げていっており、将来が期待できます。

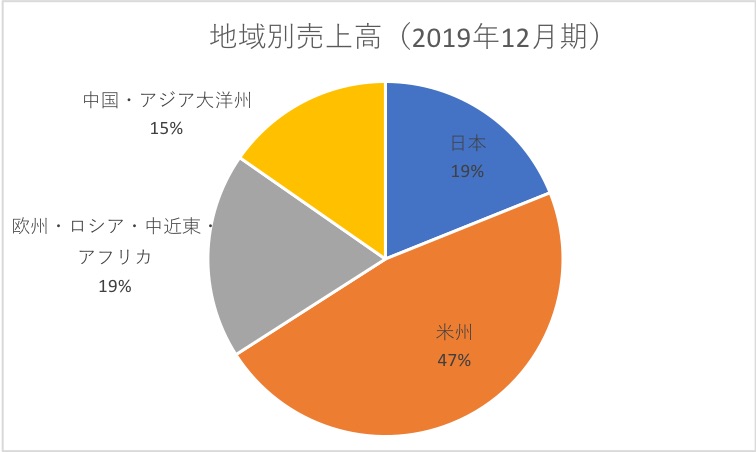

海外展開について

海外売上高比率が8割を超えています。特に日本、米州といった先進国の売り上げ高が多いです。

市場環境

(1)新興国メーカーが台頭し、先進国メーカーのシェアが低下傾向にある。

中国をはじめとする新興国メーカーが、低価格を武器に台頭してきており、ブリヂストン・ミシュラン・グッドイヤーといった所謂BIG3がシェアに占める割合が小さくなってきています。

市場が拡大する新興国において、ブリヂストンが得意とする高付加価値なタイヤよりも安いタイヤのほうが受け入れられやすいため新興国メーカーがシェアを広げています。

(2)環境規制や資源価格の低迷による超大型タイヤの需要減

ブリヂストンの高収益を支えてきた、鉱山機械向けの超大型タイヤの需要ですが、環境規制の影響や資源価格の低迷により需要が落ちてきているようです。

物流費の高騰などにさらされるなかで、収益を支えてきたのが鉱山車両などに使う超大型タイヤだ。ほぼ2社で市場を独占し、競争力の高い商品だが、環境意識が高まる中で伸び続けた需要に変化が訪れている。 「大型タイヤは建機向けが振るわず、来期の見通しも変わらない」。石橋秀一代表執行役副会長は収益の先行きに厳しい見通しを示す。

ブリヂストン、環境意識が揺らす巨大タイヤ(日本経済新聞社) https://www.nikkei.com/nkd/company/article/?ng=DGXMZO52927750T01C19A2000000&scode=5108&ba=1

(3)コロナウイルスによる景気低迷の影響

2020年1Qの決算発表で、通気の業績見通しは未定となっております。

トヨタ自動車も新車販売台数の見通しを2割減としており、自動車用タイヤの需要が低迷することは間違いありません。

ただし、補修用タイヤの需要の落ち込みは新車用と比較してマイルドだと思いますので、自動車メーカーほどの短期的な業績な落ち込みは無いと予想されます。

また、航空機向けは グローバルでの「人の移動制限」に伴う大幅減便により需要が減少しています。

数少ないポジティブな材料としては、原材料である天然ゴム価格や原油価格の下落があります。

財務指標など(2020年5月更新)

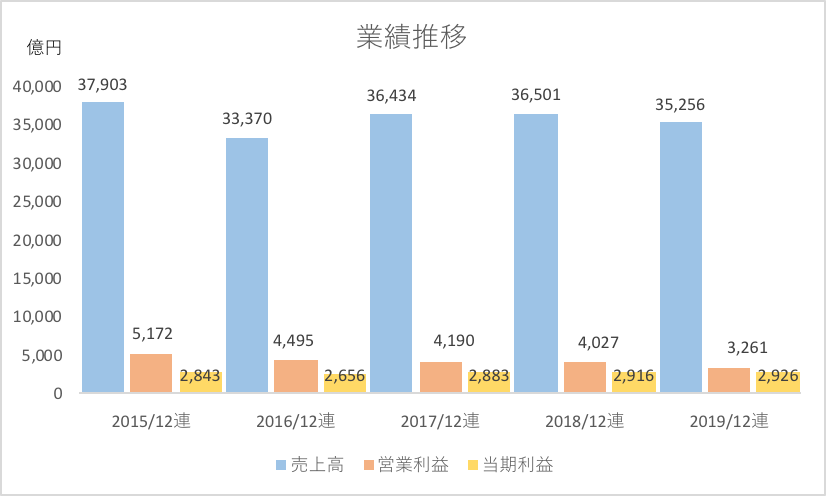

業績推移

売り上げはほぼ横ばいで成長しておりません。

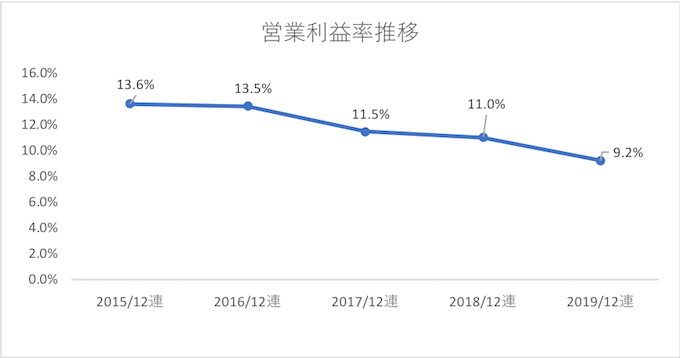

営業利益率は2018年まで安定して10%を超えており、メーカーとしては非常に高い利益率を誇っています。

一方で2015年をピークに営業利益率は低下傾向にあり、収益性が低下してきていることがわかります。

要因としては、米中貿易摩擦による景気低迷や原材料の高騰、国内の物流費の高騰、利益率の高い建設機械向けの大型タイヤの需要低迷などがあります。

2020年12月期の見通しについては、コロナウイルスの影響で合理的な算定が難しいため、1Q時点で未定としておりますが、減収減益に陥ることは間違いないと思います。

配当金

ブリヂストンは連結配当性向20%〜40%を目安としています。

当社は経営にあたり株主の皆様の利益を重要な課題のひとつとして位置付けており、今後の事業展開に備えた経営基盤の強化をはかりつつ、業績の向上に努めることを基本方針としています。

利益配分につきましては、更なる成長のための投資に必要な内部留保を確保しつつ、適正な財務体質の維持と株主還元を図ってまいります。

配当につきましては、当該期の業績、財政状態に加え、中期的な利益見通し、投資計画、キャッシュ・フロー等を総合的に勘案して、連結配当性向20%~40%を目安に、安定した配当を継続的に実施することで、株主の皆様のご期待におこたえしてまいりたいと考えています。

https://www.bridgestone.co.jp/ir/stock-rating/dividend/index.html

直近の配当性向は40%程度会社が掲げる方針の上限値に等しくなっています。

2020年12月期は減収減益になる可能性が高く、減配される可能性が高くなってきています。

ブリヂストンは資本財セクターなので、不況期に安定的な配当を求めるのは難しいかもしれません。

株価推移

株価は2015年をピークに低迷しています。

直近の市場環境をみるにしばらくは上昇する材料が無さそうです。

総評

市況が悪いので株価はしばらく低迷しそうです。減配リスクもありますし、現時点での購入は見送って株価をウォッチし続けようと思います。

最後までお読みいただきありがとうございます。

それではまた!